최근 만난 한 경영참여형 사모펀드(PEF) 운용사 관계자는 최근 검토 중인 투자처가 있느냐는 질문에 “복수의 투자처를 훑어보고 있다”며 이같이 말했다. 이 PEF 운용사는 최근 조성한 블라인드 펀드로 드라이파우더(펀드 내 미소진 금액)가 상대적으로 넉넉한 상황이다. 최근 시장 분위기가 반등 조짐을 보이는 상황에도 이 운용사는 상장사 투자에 확실히 선을 그은 것이다.

이 관계자는 “머지않아 (상장사에 대한) 투자 분위기가 달라질 수도 있다”면서도 “지금 상장사 바이아웃(경영권 인수)이나 에쿼티(지분) 투자에 나설 경우 따져야 할 경우의 수가 적지 않다 보니 적극적으로 투자를 검토하기에는 어려운 부분이 있다”고 덧붙였다.

|

국내 경영참여형 사모펀드(PEF) 운용사들이 상장사 투자를 보류하고 있다. 주가와 연동하는 회사 밸류에이션(기업가치)을 사수하기 녹록지 않은 상황임을 부정할 수 없어서다. 지난해와 비교해 몰라보게 내려간 주가에 대한 피로감도 상장사 투자를 주저하는 요소로 작용했다는 관측도 나온다.

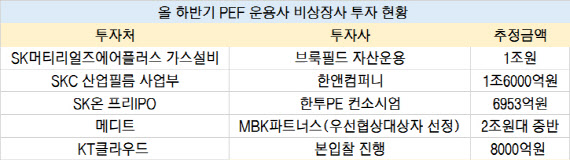

PEF 운용사들은 반대급부로 아직 상장하지 않은 회사 투자에 집중하고 있다. 비상장사 가운데서도 단기간에 밸류가 껑충 뛴 스타트업은 제외하고 견조한 실적이 받쳐주는 대기업 계열사를 주요 타깃으로 보고 있다. 공모시장 반등에 따른 기대감을 유지하는 한편 제때 상장하지 못할 경우를 대비한 보장 수익률 사수에도 신경 쓰는 모습이다.

PEF 운용사들이 거액을 투자했거나 조율 중인 투자처의 공통점이라면 국내 증시에 이름을 올리지 않았다는 점이다. 물론 대우조선해양(042660)이나 일진머티리얼즈(020150) 등이 올해 새 주인을 찾았지만, 중장기 성장을 염두에 둔 대기업 계열 전략적투자자(SI)가 인수했다는 점을 되새겨볼 필요가 있다. 지난해 PEF 운용사들이 상장사 인수를 위해 거액을 아끼지 않던 것을 떠올리면 올해 PEF 운용사의 상장사 투자는 사실상 자취를 감췄다고 해도 과언이 아니다.

이유는 크게 몇 가지로 추려볼 수 있다. 우선 마뜩잖은 국내외 증시 분위기가 꼽힌다. 당장의 주가 급락에 크게 연연하지 않는 대기업 계열 SI와 달리 PEF 운용사들의 상장사 인수는 여러모로 환경이 좋지 않다. IMM프라이빗에쿼티(PE)가 지난해 인수한 한샘(009240)이나 최근 인수금융 연장에 성공한 어피니티에쿼티파트너스의 락앤락(115390) 등은 크게 내린 주가에 발목이 잡힌 상황이다.

상장사 인수 때 적용해야 하는 웃돈도 부담이다. 대부분의 상장사 인수는 당시 주가에 경영권 프리미엄을 얹어야만 거래가 가능하다. 예컨대 IMM PE는 지난해 7월 한샘 지분 27.7%를 1조5000억원에 인수했다. 작년 7월 당시 한샘 주가는 14만원대까지 올랐는데, IMM PE는 여기에 경영권 프리미엄을 얹어 주당 22만원에 한샘 주식을 사들였다. 하지만 현재 한샘 주가는 4만7300원(7일 종가기준)까지 떨어졌다.

|

상황이 이렇자 상장사 인수에 대한 피로함을 호소하는 목소리도 있다. 한 자본시장 관계자는 “주가라는 게 회사의 본질적 가치를 100% 반영하진 않지만, 주가가 크게 빠진 현 상황을 안심하고 바라볼 수 있는 상황은 아니지 않느냐”며 “주가 방어도 시장 분위기가 플랫(평시)해야 가능한 건데, 현재는 그렇지 않다고 판단되다 보니 (상장사) 밸류 유지에 어려움이 있는 것”이라고 말했다.

PEF 운용사들은 시장 분위기에 상관없이 견고한 실적 성장이 가능하고, 공모 시장에서도 큰 이견이 없을 것으로 평가받는 곳에 관심을 집중하고 있다. PEF 운용사들의 투자를 이끌어낸 회사들이 앞선 전제조건을 충족시켜 주고 있다는 게 시장 관계자들의 설명이다.

‘돌다리도 두들겨 보고 건너라’ 했던가. 투자 컨셉의 큰 변화에 더해 투자금 회수 안전장치 마련 움직임도 분주하다. 기업공개(IPO) 가능성을 열어두되, 예정 시기에 상장하지 못할 경우를 대비한 보장수익률 확보에도 신경을 쓰고 있다. 투자 안전장치를 여러 경로로 마련해 이윤 추구 안정성을 높이겠다는 전략이다.

실제로 SK온 프리IPO의 경우 상장 예정 기한을 2027년에서 2026년으로 1년 단축하는 한편 투자자 보장수익률을 기존 연 5.5%에서 7.5%로 2%포인트나 올려 잡았다. KT클라우드 투자유치도 IPO 결렬이나 지연에 따른 투자금 회수 채널을 어느 선에서 보장해주느냐에 관심이 쏠리고 있다. 시장 안팎에서는 KT 측이 5% 수준의 보장수익률을 제시한 것으로 알려졌지만, 가파른 금리 인상에 해당 수준에서 만족하기 쉽지 않을 것이라는 이야기가 나오고 있다.

한 업계 관계자는 “지금은 주춤한다고 하지만, 기업 공개는 국내에서는 엑시트(자금회수) 대표적인 수단이기 때문에 아예 접을 수는 없다”며 “해당 부분 여지를 남겨두되 (투자금이) 깨지면 안 되는 시장 분위기를 감안할 때 리스크(위험)를 감수하지 않는 투자 전략으로 봐야 한다”고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]정지민 '투온을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300580t.jpg)

![[포토] 강경남 '호쾌한 샷으로 우승에 도전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300330t.jpg)

![[포토]'국민의례하는 개혁신당'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300541t.jpg)

![[포토] 환상적인 서커스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300481t.jpg)

![[포토]황우여, '보수 정당 정체성 확고히 하겠다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300465t.jpg)

![[포토]큰절로 인사하는 박찬대-박성중-김용민](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300463t.jpg)

![[포토] 강경남 '정교한 샷으로 승부한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050200224t.jpg)

![[포토]'이태원 참사 특별법' 국회 본회의 통과](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050200708t.jpg)

![[포토]아마추어 김민솔 '파5 투온 정조준'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400006t.jpg)