18일 글로벌 신용평가사 무디스가 전세계 32개 은행을 대상으로 조사한 결과를 보면 2021년부터 2023년까지 프라이빗 크레딧 기관에 대한 은행 대출이 연평균 18% 증가했다. 같은 기간 은행의 총여신이 연평균 6% 늘어난 것에 비해 더 빠른 속도로 성장한 것이다. 이는 같은 기간 프라이빗 크레딧 펀드의 자금조달 증가율은 19%를 기록했다.

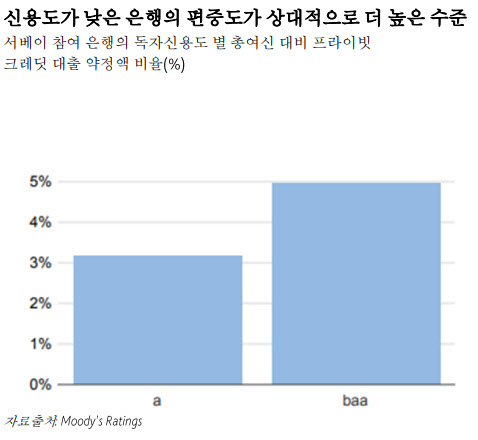

프라이빗 크레딧 대출 약정은 총여신의 약 3.8%로 2021년 3.0%에 비해 늘었다. 주로 2021~2022년에 증가하다 2023년 미국 지방은행들의 자금조달 제약, 은행에 대한 글로벌 자본규제 강화 전망 등으로 주춤했다.

|

순자산가치(NAV) 대출은 서베이 대상 은행들의 여신에서 차지하는 비중이 2%로 낮았지만 2021~2023년 가장 크게 성장한 유형으로 꼽혔다. 무디스는 “순자산가치 대출은 일반적으로 자산 포트폴리오에 대한 펀드의 지분을 담보로 하는데 상대적으로 높은 리스크를 반영해 담보인정비율(LTV)은 15~30%로 다른 유형의 대출보다 낮은 수준”이라며 “이러한 유형의 성장세가 지속될 것”으로 예상했다.

![[포토] 여주오곡나루축제 진상행렬](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800962t.jpg)

![[포토]박결,타구 방향을 확인해요](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800533t.jpg)

![[포토]한나 그린,홀인원을 위하여](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800472t.jpg)

![[포토] 장유빈 '야무지게 날려 역전에 도전한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800298t.jpg)

![[포토]국정감사, '질의하는 송옥주 의원'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800767t.jpg)

![[포토] 비만치료제 '위고비' 입고 안내문](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800631t.jpg)

![[포토]이창수 '김건희 여사 압수수색 영장 청구 건은 코바나컨텐츠 사건'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800621t.jpg)

![[포토]국정감사 출석한 이창수 서울중앙지검장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800449t.jpg)

![[포토]최고위, '모두발언하는 김민석 최고위원'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800388t.jpg)

![[포토]안나린,버디 퍼트 들어가라](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24101800562t.jpg)