[이데일리 김경은 기자] 한화솔루션은 중국산 공급과잉에 따른 매출급감으로 올해 1분기 시장 컨센서스를 크게 하회하는 영업적자를 냈다. 1분기 바닥을 찍고 2분기부터는 매출 회복을 예상했지만 유의미한 실적 개선세는 하반기 이후에나 가능할 것으로 내다봤다.

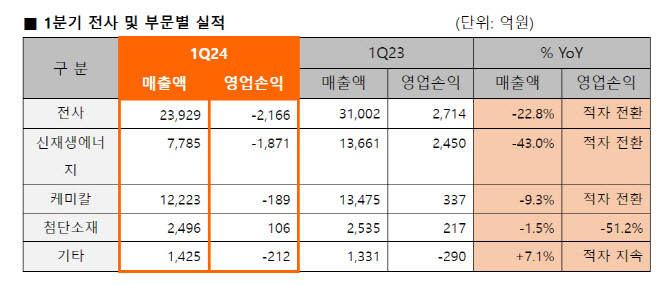

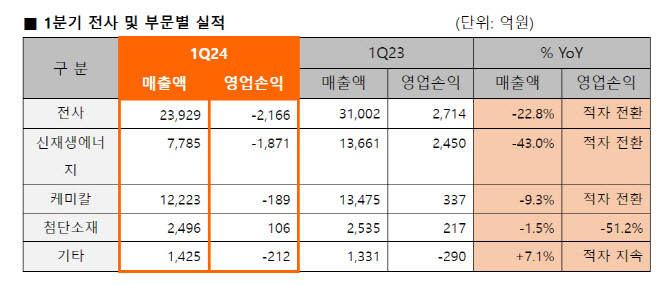

한화솔루션은 25일 연결 기준 매출 2조3929억원, 영업손실 2166억원을 각각 기록했다고 밝혔다. 금융정보업체 에프앤가이드가 집계한 한화솔루션의 1분기 실적 컨센서스는 매출 2조7929억원, 영업손실 985억원이었다.

이 같은 부진은 신재생에너지 부문 매출이 전기(2조3409억원) 대비 67% 급감한 7785억원을 기록하면서다. 영업이익도 전기 1505억원에서 (-)1871억원으로 적자전환했다. 미국 인플레이션감축법(IRA)에 따른 세액공제(AMPC)는 996억원을 반영했다.

매출 급락은 1분기 계절적 비수기에 미국내 모듈 판가 급락이 주요 원인이다. 오는 6월 중국산 모듈 우회로로 지목된 동남아산의 관세 면제를 미국 정부가 중단키로하면서 미국내 재고가 급격히 늘어나면서다.

실적 개선은 1분기 바닥을 찍고 2분기부터로 봤다. 2분기 판매량은 1분기 대비 40% 이상 증가하고, 개발자산 매각도 예정돼 있다. 이달부터 미 조지아주 3.3GW(기가와트) 공장 가동에 따라 AMPC 수혜도 확대할 전망이다. 다만 유의미한 마진 개선은 미국내 재고 소진이 가시화되는 하반기 이후로 보고 있다.

윤안식 한화솔루션 최고재무책임자(CFO) 부사장은 “계절적 비수기 영향이 덜한 2분기에는 모듈 판매량이 회복되면서 신재생에너지 부문 적자폭이 의미 있게 축소될 것으로 기대한다”며 “개발 자산 매각과 EPC(설계·조달·건설) 사업에서는 4500억원 규모의 매출 실현이 예상된다”고 밝혔다. 연간으로는 2조5000억원의 매출을 기대했다.

케미칼 부문은 매출 1조2223억원, 영업손실 189억원을 기록했다. 글로벌 경기 둔화 우려에 수요는 부진했지만 공급조절로 폴리에틸렌(PE)을 비롯한 일부 제품의 마진이 개선되면서 분기 적자폭이 직전 분기(793억원) 대비 감소했다. 전방 수요 활황으로 첨단소재 부문은 매출 2496억원, 영업이익 106억원을 기록했다.

한편 이날 한화솔루션은 생산능력 2기가와트(GW) 규모의 중국법인 태양광 모듈 생산공장 셧다운을 발표했다. 모듈 생산 효율화 전략의 일환으로 한화솔루션은 앞으로 미국 중심으로 생산한단 계획이다. 이에 따라 한화솔루션은 올해 연간 태양광 모듈 연간 판매 가이던스를 당초 10GW에서 9GW로 하향조정했다.

| | 한화솔루션 제공 |

|

![[포토]제시 린가드, 'VIP 시사회 출전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500161t.jpg)

![[포토]서울시, 서리풀 공공주택지구 추진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110501121t.jpg)

![[포토]화재진압 훈련하는 종로구 소방서](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110501083t.jpg)

![[포토]대한축구협회 특정감사 결과 최종 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110501019t.jpg)

![[포토]평생당원 초청 간담회 참석하는 한동훈 당대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500858t.jpg)

![[포토] 세계최초 8K 온디바이스 AI TV](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500697t.jpg)

![[포토]추경호, '이재명 1심 선고 생중계해야...투명한 공개가 공공의 이익에 부합'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500657t.jpg)

![[포토]패딩이 필요해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500647t.jpg)

![[포토]원내대책회의, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500637t.jpg)

![[포토] 훈련장 이동하는 '시니어 아미'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110401152t.jpg)

![[포토] 롯데 챔피언십 공식 포토콜 단체사진](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500107t.jpg)