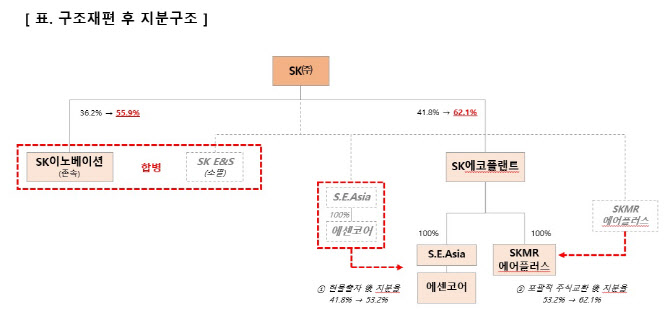

SK㈜는 임시 이사회를 열고 SK이노베이션과 SK E&S 간 합병에 대한 동의 안건, 반도체 사업을 하는 에센코어와 SK머티리얼즈에어플러스를 SK에코플랜트의 자회사로 재편하는 안건을 통과시켰다고 19일 밝혔다.

앞서 SK이노베이션과 SK E&S는 지난 17일 각각 이사회를 열어 양사의 합병안을 의결했으며 SK온과 SK트레이딩인터내셔녈, SK엔텀도 같은 날 각각 이사회를 열고 3사간 합병을 의결했다. SK에코플랜트는 18일 이사회를 열고 에센코어 등 2곳의 자회사 편입 안건을 의결했다.

|

이번 재편이 끝나면 SK㈜의 SK이노베이션 지분율은 종전 36.2%에서 55.9%로, SK에코플랜트 지분율은 41.8%에서 62.1%로 각각 늘어나게 된다.

SK㈜ 관계자는 “자회사들의 성과가 지주사 가치에 직결되는 구조”라며 “중복되는 영역은 과감하게 통합하고 시너지를 도출하는 등 자회사 지분 가치를 끌어올려 궁극적으로 SK㈜의 기업가치를 높이는 것이 포트폴리오 재편의 목적”이라고 말했다.

SK㈜는 그룹 리밸런싱 방향에 맞춰 우량 자산은 내재화하고 미래 핵심사업 간 시너지는 극대화한다는 방침이다. 이번 재편으로 SK이노베이션과 SK E&S가 합병하면 자산 100조원, 매출 90조원 규모의 초대형 에너지 기업이 탄생한다. 양사 합병으로 기존 에너지 사업 경쟁력이 강화되고 전기화 사업에서의 신규 수요 창출과 시장 확대 등 효과가 기대된다.

|

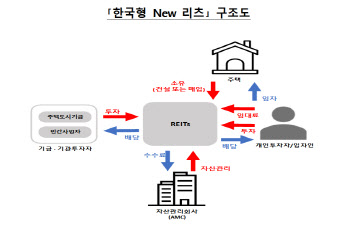

이와 함께 보유 포트폴리오의 적극적인 자산 효율화를 통해 재무구조를 획기적으로 개선하고 미래 성장을 위한 투자 재원뿐만 아니라 주주환원 재원을 확보해 주주환원 정책을 지속적으로 강화해 나간다는 방침이다.

이번 구조 개편으로 SK그룹의 사업 리밸런싱 작업은 우선 일단락된 분위기다. 박상규 SK이노베이션 사장은 전날 기자간담회에서 “상당 기간은 현재 조직이 시너지를 내고 안정화하는 게 급선무”라며 “SK이노베이션 차원에서 추가적인 변화를 추구하기에는 적절하지 않을 것”이라고 언급하기도 했다.

다만 재계에선 SK그룹이 중복 사업 정리 등 구조 개편 작업을 당분간 지속할 것으로 보고 있다. SK그룹은 지난달 경영전략회의에서 투자 재원 마련을 위해 현재 219개인 계열사 숫자를 ‘관리 가능한 범위’로 줄일 계획이라고 밝힌 바 있다.

![[포토]제시 린가드, 'VIP 시사회 출전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500161t.jpg)

![[포토]서울시, 서리풀 공공주택지구 추진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110501121t.jpg)

![[포토]화재진압 훈련하는 종로구 소방서](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110501083t.jpg)

![[포토]대한축구협회 특정감사 결과 최종 브리핑](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110501019t.jpg)

![[포토]평생당원 초청 간담회 참석하는 한동훈 당대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500858t.jpg)

![[포토] 세계최초 8K 온디바이스 AI TV](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500697t.jpg)

![[포토]추경호, '이재명 1심 선고 생중계해야...투명한 공개가 공공의 이익에 부합'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500657t.jpg)

![[포토]패딩이 필요해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500647t.jpg)

![[포토]원내대책회의, '모두발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500637t.jpg)

![[포토] 훈련장 이동하는 '시니어 아미'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110401152t.jpg)

![[포토] 롯데 챔피언십 공식 포토콜 단체사진](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110500107t.jpg)