[뉴욕=이데일리 김정남 특파원] 미국의 인플레이션 파고가 예상보다 높습니다. 10일 오전 8시30분(현지시간) 노동부가 올해 1월 소비자물가지수(CPI)를 발표했는데요. 그 상승률은 전년 동월 대비 7.5%였습니다. 1982년 2월(7.6%) 이후 40년 만의 최대 폭입니다. 말로만 듣던 1974년과 1980년 당시 오일쇼크발(發) 초인플레이션이 현실로 다가오는 걸까요.

|

안타깝게도 팬데믹 변수는 너무 많은 불확실성을 안기고 있습니다. 월가는 올해 2분기 혹은 3분기부터 물가 폭등세가 잦아들 것으로 점치고 있지만, 그 근거는 불분명합니다. 전망보다는 희망 아니냐는 비아냥이 있을 정도니까요. 팬데믹이 인플레이션에 어떤 경로로 영향을 미치는지 역시 다들 얘기하는 게 약간씩 다릅니다. 거기에 우크라이나 사태 같은 지정학 위험이 어떻게 흘러갈지 알 수 없고요. 이 때문인지 이날 뉴욕 증권시장과 채권시장은 그야말로 공포에 휩싸였습니다. 미국 경제와 시장은 지금 어느 위치에 있는 걸까요.

|

충격 안긴 1월 미국 물가 폭등

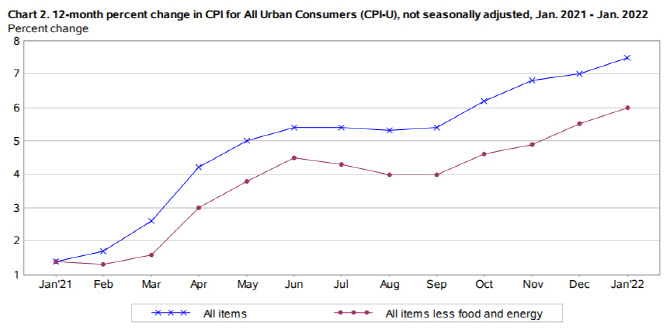

충격을 안긴 1월 CPI를 뜯어보지 않을 수 없습니다. 그만큼 시장에 미친 영향이 컸기 때문인데요. 특히 채권시장은 CPI 발표 직후부터 요동쳤습니다. 연방준비제도(Fed) 통화정책에 민감한 2년물 국채금리는 장중 1.640%까지 치솟았습니다. 팬데믹 이전인 2019년 12월 이후 가장 높습니다. 하루 만에 무려 30bp(1bp=0.01%포인트) 가까이 폭등했습니다.

이유가 있겠지요. 연준이 3월 기준금리를 50bp 인상할 것이라는 견해는 점차 컨센서스로 자리 잡고 있습니다. 연준 같은 대다수 중앙은행은 한 번 통화정책 방향을 잡으면 2~3년 중기 시계로 그 기조를 이어갑니다. 2년물 국채가격은 연준의 행보와 사실상 연동돼 있다는 뜻입니다.

2년물 금리는 몇 달 전인 지난해 8월만 해도 0.2% 안팎이었습니다. 연준이 첫 기준금리 인상 시기를 2023년으로 시사했을 때입니다. 심지어 이는 기존 2024년보다 1년을 앞당긴 겁니다. 제롬 파월 의장은 “현재 미국 경제는 기준금리 인상과 거리가 멀다”는 말을 반복했습니다. 지금 들으면 어색하기 짝이 없네요. 근래 2년물 국채금리가 폭등하는 건 0%대 안팎의 수익률로 비싸게 산 채권의 가격이 이미 많이 떨어졌음에도 앞으로 더 하락할 것이라는 투자자들의 불안감이 반영돼 있습니다. 묻지마 투매입니다.

덩달아 장기시장금리 벤치마크인 10년물 국채금리가 오르고 있습니다. 이날 2.050%까지 급등했습니다. 2019년 8월 이후 가장 높습니다. 상승 폭은 2년물에 훨씬 못 미치지만 그 방향은 비슷합니다.

|

상품과 서비스 물가 함께 급등

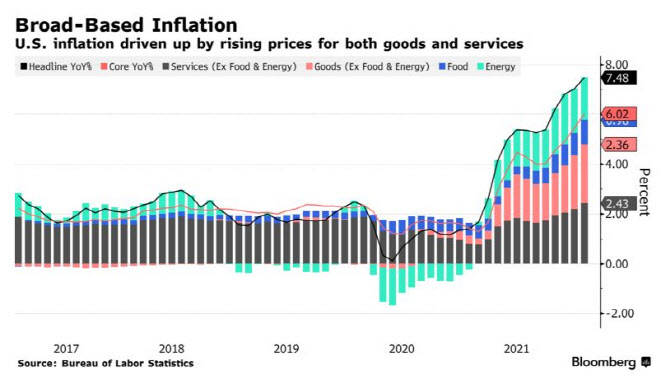

1월 CPI는 도대체 어떤 걸 담고 있었을까요. 가장 도드라지는 건 상품과 서비스를 망라한 전방위 물가 상승입니다. 상품부터 볼까요. 연료유(fuel oil)와 휘발유는 1년 전보다 각각 46.5%, 40.0% 급등했습니다. 에너지 상품은 전체를 통틀어 39.9% 치솟았습니다. 배럴당 100달러 시대가 눈앞인 국제유가를 떠올려보면 이를 실감할 수 있습니다.

이날 월스트리트저널(WSJ)이 흥미로운 보도를 했습니다. 무디스 애널리틱스가 지난해 12월 CPI를 통해 분석한 결과, 미국 가정이 월 평균 250달러(약 30만원)를 더 지출한다는 건데요. 특히 중산층의 체감 물가가 가장 높은 것으로 추정했습니다. 중산층이 고소득층보다는 상품을 구입해 직접 무엇인가 하는 빈도가 높기 때문일 테지요. 팬데믹발(發) 노동력 부족→공급망 붕괴→상품가격 급등→인플레이션 심화의 경로가 지금까지 물가 폭등을 설명하는 주된 방식이었습니다.

그런데 1월 지표에서 주목할 건 서비스 물가까지 꿈틀대고 있다는 점입니다. 외식(food away from home)의 경우 1년 전보다 6.4% 올랐습니다. 미국에서는 식당에서 밥 먹은 후 음식값의 15~20%를 팁으로 줍니다. 그런데 요즘 20% 이상을 요구하는 곳이 적지 않습니다. 인력도 모자라고 장사도 안 되니 빚어지는 현상입니다. 그럼에도 누군가는 그 돈을 지불하고 있기 때문에 이 정도 외식값이 뛰고 있다고 봐야 합니다. 이외에 렌터카(29.3%), 스포츠경기 입장료(23.5%), 비행기 요금(4.9%), 자동차 수리(4.8%) 등은 큰 폭 상승했습니다.

그랜트 손튼의 다이앤 스웡크 수석이코노미스트는 “서비스 업종에서 이미 임금 인플레이션이 나타나고 있다”며 “공급망 이슈가 잦아든다고 해도 이런 상황은 가속화할 것”이라고 내다봤습니다. 공급망 대란이 풀려도 물가는 계속 오를 수 있다는 의미입니다.

주거비 부문도 주목할 만합니다. 주택 임대료(렌트)는 1년 전보다 3.8% 올랐습니다. 누구나 살고 싶어 하는 좋은 동네의 경우 부르는 게 값일 정도입니다. 집주인 등가 임대료(Owners’ equivalent rent of residences)는 4.1% 뛰었습니다. 주거비는 한 번 방향을 잡으면 장기간 이어진다는 특징이 있지요.

|

최고 석학마저 “잘 모르겠다”

모든 인플레이션이 그랬을 테지요. 앞으로 어떤 식으로 흘러갈지 알 수가 없습니다. CPI 상승률은 지난해 1월과 2월만 해도 각각 1.4%, 1.7%로 연준 목표치(2.0%)를 밑돌았습니다. 같은 해 3월 2.6%로 올랐고요. 그때만 해도 지금 같은 현실을 점친 이는 거의 없었습니다. 4월(4.2%)과 5월(4.9%)을 지나면서도 물가는 곧 잦아들 것이라고 본 이들이 대다수였습니다. 지금 돌아보니, 10여년간 디플레이션을 걱정하는 경제에 익숙했기 때문에 나온 편향이었다고 기자는 보고 있습니다.

그 와중에 지난해 봄부터 극심한 인플레이션을 경고했던 석학이 있었지요. 미국 재무장관과 하버드대 석학을 지낸 최고 석학인 래리 서머스입니다. 그가 1월 CPI 공개 직전인 지난 4일 하버드대 학보 ‘더 하버드 가제트’와 인터뷰를 했는데요. 몇몇 눈에 띄는 대목이 있어 소개합니다.

그는 “팬데믹이 인플레이션에 어떤 영향을 미치는지 분명하지 않다”고 주장했습니다. 팬데믹이 끝나면 물가 상승세가 가라앉을 것이라는 견해에 동의하지 않는 겁니다. 서머스는 “팬데믹이 완화하면 아마 더 많은 사람들이 직장으로 돌아갈 것이고 공급망 압력은 어느 정도 완화할 것”이라면서도 “그러나 더 많은 사람들이 여행을 가고 소비를 할 것”이라고 말했습니다. 그는 “팬데믹이 앞으로 어떻게 될지, 또 팬데믹이 경제 곳곳에 어떤 영향을 미칠지의 두 가지 불확실성을 모두 갖고 있다”며 “(물가 안정을 위해) 단순히 팬데믹 완화를 기다리는 건 충분하지 않다”고 했습니다. ‘아직도 정확히 잘 모르겠다’는 식으로 한 줄 요약이 가능할 정도입니다.

|

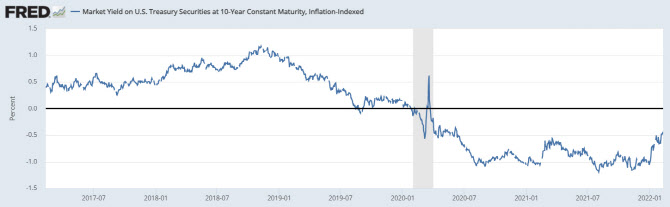

서머스는 또 연준이 긴축 쪽으로 돌아선 것 자체는 “기쁘다”고 했지만, 추후 연준의 정책이 먹힐지는 회의적이라고 했습니다. 아무리 긴축을 해도 실질금리가 마이너스(-)라면 의미가 없다는 겁니다. 연준에 따르면 실질금리를 나타내는 10년 만기 물가연동국채(TIPS) 금리는 -0.48%(지난 9일 기준)입니다. 기업 혹은 개인이 돈을 빌리는데 드는 실질적인 이자 부담이 마이너스라는 뜻입니다. 대출 받아 투자 혹은 소비할 유인이 크다는 의미지요. 서머스는 “얼마나 기준금리를 인상해야 할지 아직 알기 어렵다”면서도 “몇%(several percentage points)는 올릴 필요가 있다”고 강조했습니다. 물가가 너무 폭등한 이상 가파른 긴축으로 가야 한다는 점을 분명하지만, 그 정도는 불확실하다는 토로로 읽힙니다.

서머스는 아울러 최근 월가의 화두 중 하나인 ‘물가 급등을 잡으면서 경기 침체를 피하는’ 통화정책의 방법에 대해서는 “역사적으로 그걸 성공한 전례는 거의 없다”고 단언했습니다. “인플레이션을 억제하려면 어느 정도 경기 둔화는 불가피하다는 가능성을 정책당국이 충분히 고려하고 있는지 모르겠다”고도 했습니다. 그는 “오래 지체할수록 더 높은 인플레이션에 대응해야 할 수 있다”며 가파른 긴축의 불가피성을 주창했지만, 그와 동시에 여전히 불확실성은 넘쳐난다는 점을 강하게 암시했습니다.

서머스는 현재 인플레이션 국면을 가장 잘 이해하는 석학으로 평가 받습니다. 그런 그조차 똑 부러지는 조언을 하지 못하는 게 현재 미국 경제와 시장이 처한 현실일지 모르겠습니다.

|

더 좁혀지는 미 장단기 금리 차

지난 <월가브리핑>을 통해 최근 채권수익률곡선(일드커브)의 변화에 대해 자세히 말씀 드렸습니다. 근래 월가의 최대 화두는 커브 플래트닝(yield curve flattening)입니다.

이날 2년물 국채금리가 폭등했지요. 현재 10년물과 2년물 금리 차는 42bp에 불과합니다. 2020년 8월 4일 이후 가장 좁혀졌습니다. 연준이 가파르게 긴축을 할 건 확실한데, 먼 미래 경제까지는 잘 모르겠다는 투자자들의 심리가 반영돼 있다고 기자는 보고 있습니다. 돌려 말하면 자칫 경기 침체가 올 수 있다는 공포가 수반돼 있는 겁니다. 월가의 한 뮤추얼펀드에서 일하는 인사는 “지난해 하반기 이후 연준의 기준금리 인상 전망이 급격하게 변했지만, 앞으로 더 가파르게 변할 수 있을 것 같다”며 “그 어떤 예상도 확실하지 않다”고 말했습니다. 세계 최대 자산운용사인 블랙록의 래리 핑크 회장이 장단기 금리 역전 가능성을 공개적으로 언급한 적이 있는데요. 정말 현실로 나타날 수 있다는 겁니다.

실제 이날 제임스 불러드 세인트루이스 연방준비은행 총재는 블룸버그와 인터뷰에서 “3월 50bp 인상 가능성이 열려 있다”며 “7월까지 100bp% 기준금리 인상을 보고 싶다”고 했습니다. 현재까지 월가 컨센서스를 ‘리셋’해야 할 수 있는 발언입니다.

그렇다면 뉴욕 증시는 어떻게 흐를까요. 기자는 이날 CPI 발표 이후 외환거래업체 오안다의 에드워드 모야 선임시장분석가와 시장 전반에 대해 얘기를 나눴습니다. 그는 “올해 상반기 증시는 매우 변동성이 커질 것”이라면서도 “시장은 점차 연준의 긴축에 익숙해질 것”이라고 했습니다. “올해를 기준으로 보면 뉴욕 증시는 낮은 한자릿수대 증가율을 기록할 것”이라는 게 그의 예상입니다. 사실 불과 얼마 전만 해도 모야 분석가 같은 예상이 월가 컨센서스라고 봐도 무방했습니다.

하지만 근래 들어 약간씩 균열이 생기는 조짐입니다. 모야 분석가 같은 견해가 소수의견으로 전락하는 기류가 있습니다. 옥스퍼드 이코노믹스는 메모에서 “지금은 경제 성장과 기업 실적이 탄탄해 (주가 하락에 대한) 상쇄하고 있지만 연준이 더 공격적일 경우 성장이 둔화할 수 있다”며 “이는 주가에 부정적”이라고 경고했습니다. 특히 기술주처럼 부채 의존도가 높다면 타격이 있을 수 있다고 옥스퍼드 이코노믹스 측은 내다봤습니다. 이래저래 투자하기 정말 어려운 시절입니다.

|

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]입장하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700546t.jpg)

![[포토] 달려라~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700515t.jpg)

![[포토]이재명 "한덕수·국민의힘 내란 비호세력 탄핵 방해로 민생 경제 추락"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700363t.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)

![[단독]尹, 매머드급 탄핵심판 대리인단 구성…지원자 폭주](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122701048h.jpg)