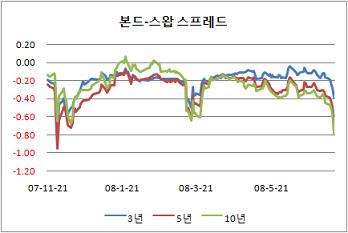

통화스왑(CRS) 금리는 외화자금 사정이 크게 개선될 것이라는 기대감이 여전해 사흘째 급등세를 보였다. 단기 구간 상승폭이 상대적으로 컸던 탓에 커브는 좀더 평평해졌다.

11일 마켓포인트(화면번호 5731)에 따르면 IRS금리는 1년 구간이 13bp 올라 5.91%를 기록, 6%에 바짝 다가섰고 2년과 3년은 각각 9bp, 4bp 상승했다.

4년 이상 구간에서는 일제히 하락했다. 5년 구간이 7bp 하락했고 7년과 10년이 각각 12bp, 18bp 빠지는 등 장기 테너에서 낙폭이 더 컸다.

이에 따라 장단기 역전폭이 더욱 확대됐고 아래로 향하는 꼬리쪽 기울기는 더욱 가팔라졌다.

전일 한국은행이 금리인상 가능성을 강하게 시사한 것으로 풀이되면서 현물 금리과 함께 전반적으로 상승압력이 높았다. 특히 CD금리 상승으로 단기쪽은 페이가 많았다. 반면 중장기 구간에서는 구조화채권 헤지 수요에 리시브가 상당했다.

한 국책은행 스왑딜러는 "최근 정부가 외은 손비인정한도를 다시 6배로 늘려주는 방안을 검토하고 있다는 뉴스에 크로스에서 페이하고 국채를 사야하는데 최근 국채 금리 상승으로 사기에 부담스러웠을 것"이라며 "대신 베이시스가 축소될 것으로 전망해 IRS 리시브를 한 듯 하다"고 말했다.

이어 "특히 금리인상 전망에 듀레이션을 늘리기 위해 장기쪽을 리시브했을 것"이라며 "역외에서도 손절물량인지 커브 플레트닝에 베팅한 것인지 확실하지는 않지만 수급이 있는 4~5년 중심으로 리시브하는 모습이었다"고 전했다.

|

공공기관 해외차입 허용 소식과 외은지점 손비인정한도를 기존 3배에서 다시 6배로 확대하는 방안을 검토중이라는 뉴스에 CRS 시장에는 달러 자금이 넘쳐나는 상황이다.

이에 따라 스왑 베이시스도 대폭 좁혀졌다. 1년 구간은 -176bp로 4bp 축소되는데 그쳤지만 3년부터 5년까지는 7~10bp, 7년과 10년은 각각 14bp, 18bp 간격을 좁혔다.

앞선 외국계 은행 딜러는 "현재 달러 자금 펀딩이 상당히 잘 되고 있고 당국이 외환시장에서 푼 달러로 일부 유입되면서 유동성이 풍부해졌다"고 전했다.

시중은행 딜러는 "최근 이틀간 손비인정 한도가 거의 차 있었던 외은들이 CRS 시장에 상당히 많이 들어왔다"며 "베이시스가 앞으로도 축소될 가능성이 있다"고 말했다.

다만, "아직 외은지점 손비인정한도 확대는 검토중인 만큼 만약 없던 얘기가 된다면 베이시스는 급격하게 확대될 것"으로 우려했다.

![[포토]한덕수 대통령 권한대행 국무총리 탄핵소추안 투표하는 우원식 국회의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700978t.jpg)

![[포토] 달러 상승 이어져...](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700871t.jpg)

![[포토] 헌법재판소 소심판정](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700760t.jpg)

![[포토] 정청래 단장과 김이수 전 헌법재판관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700742t.jpg)

![[포토] 윤석열 법률대리인 헌재 출석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700731t.jpg)

![[포토]내수경기활성화 민당정협의회 열려](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700609t.jpg)

![[포토]입장하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700546t.jpg)

![[포토] 달려라~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700515t.jpg)

![[포토]이재명 "한덕수·국민의힘 내란 비호세력 탄핵 방해로 민생 경제 추락"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24122700363t.jpg)

![45년간 자리 지킨 ‘포프모빌’…전기차로 바뀌었다는데[누구차]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800166h.jpg)

![[포토]윤이나,후배 양성을 위해 2억원 기부했어요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122600088h.jpg)