[이데일리 김응태 기자] 하나증권은 12일 삼성전기(009150)에 대해 글로벌 스마트폰 소비 둔화로 주가가 하락했지만, 인공지능(AI) 및 데이터센터 등의 전방산업 믹스(Mix) 개선으로 내년 증익 기조가 이어질 경우 주가가 재평가될 것으로 전망했다. 이에 투자의견 ‘매수’, 목표주가 20만원을 유지했다. 전날 종가는 11만9300원이다.

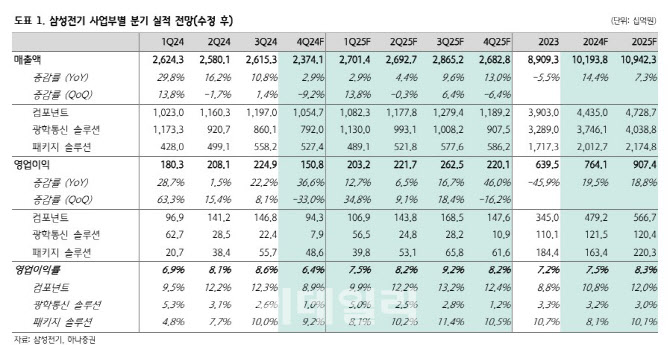

김록호 하나증권 연구원은 “삼성전기의 올해 4분기 매출액은 전년 대비 3% 증가한 2조3741억원, 영업이익은 37% 늘어난 1508억원으로 전망한다”며 “기존 매출액과 영업이익을 각각 14%, 39% 하향 조정하는데 이는 스마트폰, PC 등의 IT 제품 중심으로 기존 예상보다 수요가 부진할 것으로 예상되기 때문”이라고 진단했다.

적층세라믹콘덴서(MLCC)는 연말 재고 조정 기간에도 서버향 수요가 견조하지만 스마트폰의 수요 부진 영향이 컸다는 분석이다. 패키지 솔루션 부문에서도 플립칩 칩스케일 패키지(FC-CSP) 및 메모리향 기판이 당초 예상보다 부진하고, PC향 블립칩 볼그리드어레이(FC-BGA) 역시 기존 추정치를 하회할 것으로 추정했다.

중국 스마트폰 소비 회복이 점차 가시화할 것으로 예상했다. 김 연구원은 “올해 11월 이구환신의 일환으로 중국 항저우시 춘안현은 스마트폰, 태블릿, 헤드 마운티드 디스플레이(HMD) 등 세 가지 주요 제품군을 지정했으며, 장수성 및 구이저우성은 핸드셋 및 태블릿PC 등의 고품질 소비재를 포함시켰다”며 “아울러 소비 쿠폰 정책하에서 선전은 재정 자금 5억위안을 투입해 스마트폰 등 제품의 이구환신을 지원하기로 했다”고 설명했다.

내년 실적 개선 여력을 고려하면 현재 주가는 저평가됐다는 판단이다. 김 연구원은 “삼성전기의 올해와 내년 영업이익은 각각 전년 대비 20%, 19% 증가할 것으로 전망된다”며 “그럼에도 2024년 연초 이후 주가는 22.1% 하락했는데, 이는 2024년 증익을 반영하지 않았을 뿐만 아니라 2025년 증익도 어렵다고 판단한 주가 수준”이라고 밝혔다.

김 연구원은 또 “삼성전기의 MLCC 내에서 전장과 산업기기 합산 비중은 2022년 27%에서 2024년 42%, 2025년 48%로 확대될 전망”이라며 “부진한 IT 수요에도 불구하고 전년 동기 대비 증익 가이던스를 제공할 수 있다면, 주가에 대한 재평가 가능성이 높아질 것”이라고 말했다.

![[포토]발표하는 김동헌 고려대 경제학과 교수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200511t.jpg)

![[포토]한국 춥네~](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200474t.jpg)

![[포토]더불어민주당 최고위원회의 참석하는 이재명 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121200386t.jpg)

![[포토]박현경,책에서 많은 것을 배워요](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100158t.jpg)

![[포토]윤석열 대통령을 지지 화환](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121101030t.jpg)

![[포토]내란 행위 긴급 현안질문, '질의하는 조국 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121101036t.jpg)

![[포토] 서울시청 방문한 관광객](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100905t.jpg)

![[포토]한국경제 생산성 제고를 위한 개혁방안](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100824t.jpg)

![[포토] 서울시 비상경제회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100621t.jpg)

![[포토]법사위 전체회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/12/PS24121100594t.jpg)

![[포토]박현경,자기 관리 중요해요](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24121100160h.jpg)