|

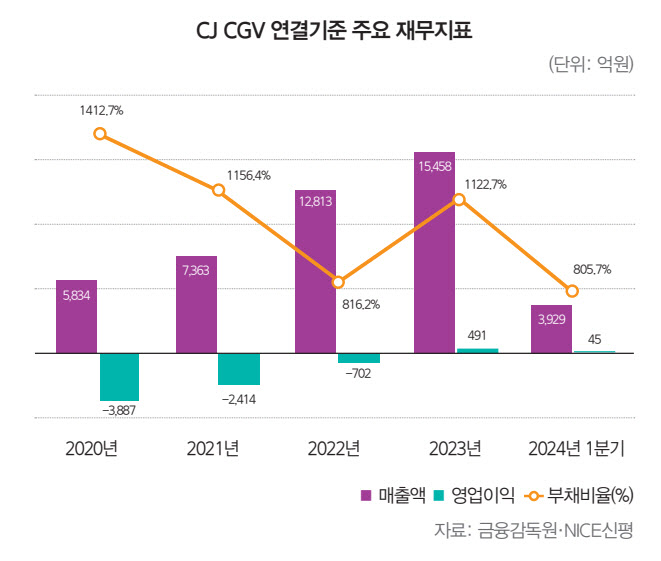

CJ CGV는 35회 신용평가 전문가 설문(SRE: Survey of credit Rating by Edaily)에서 채권시장 전문가 183명 중 45명(24.6%)이 현재 신용등급이 적절하지 않다고 응답해 워스트레이팅 2위에 올랐다. 앞서 CJ CGV는 지난 31회 SRE부터 35회까지 연속으로 워스트레이팅 3위 이내에 들었다. 31회와 32회차에는 1위를, 33회차에는 3위, 34회차에는 2위를 기록했다.

CJ CGV를 고른 45명의 응답자 중 37명이 현재 신용등급 대비 하향 조정이 필요하다고 응답했다. 직군별로 보면 크레딧 애널리스트(CA) 12명, 비CA 25명이 하향 조정이 필요하다는 데에 표를 던졌다. 현재보다 신용등급을 올려야 한다는 응답자는 CA 1명, 비CA 7명에 그쳤다.

국내 신용평가 3사는 CJ CGV의 신용등급을 ‘A-’, 등급전망을 ‘긍정적’으로 평가했다. 지난 6월 정기평가를 통해 기존 ‘안정적’ 등급전망을 ‘긍정적’으로 높였다. ‘긍정적’ 등급전망은 중기적으로 신용등급 상향 가능이 커졌음을 의미한다. 등급전망 상향의 핵심 논거로는 CJ그룹의 계열지원 가능성과 CJ올리브네트웍스의 종속회사 편입 등을 제시했다.

하지만 시장 반응은 냉담했다. 영화 수요 회복 지연으로 현금창출력이 코로나19 이전 수준을 회복하지 못했다는 지적이다. SRE 자문위원은 “2019년 국내 영화 관람객 수가 2억2000만명이었는데, 코로나19 때 4분의 1 토막이 났다가 지난해 1억2000만명 수준으로 나타났다. 반토막에 머무르며 회복이 안 되는 수준”이라며 “산업의 그림 자체가 망가졌는데 신용등급이 올라가는 게 맞는가라는 저항감이 강하다”고 평가했다.

적자 이어가는 통합법인 CGI홀딩스.

CJ CGV의 중국·베트남·인도네시아 사업 통합법인인 CGI홀딩스(CGI HOLDINGS LIMITED)도 아픈 손가락으로 꼽힌다. CGI홀딩스는 지난 2009년 CJ CGV가 아시아 사업을 확대하기 위해 설립한 회사다. 적자를 이어가고 있어 CJ CGV가 자금 지원을 지속해야 하는 상황이다.

다만 이후 코로나19가 확산되며 상장 시점이 불투명해졌다. 일부 재무적투자자(FI)는 투자금 회수도 진행했다. FI는 CGI홀딩스 투자 당시 동반매도청구권(드래그얼롱) 등 안전장치를 걸어놨으며, 지난 7월 CJ CGV는 1263억원을 들여 CGI홀딩스 지분 일부(9.29%)를 되사들였다. CGI홀딩스의 순손실은 2022년 99억원, 2023년 193억원으로 집계됐다. 올 상반기에는 123억원을 기록했다.

이에 따라 CJ CGV는 CGI홀딩스에 채무보증을 연장해 주는 방식으로 재정 지원을 이어가고 있다. 또 FI로부터 자금보충약정을 체결하는 등 기업공개(IPO) 시기 연장에 대한 합의를 받아낸 상황이다.

박원우 한기평 연구원은 “당초 FI 투자유치 조건에 포함된 홍콩 증시 IPO 기한 등을 감안했을 경우 단기간 내에 투자금 상환 부담이 발생할 가능성은 제한적”이라면서도 “CGI홀딩스 지분가치 등락에 따른 평가손익, 영업권 및 해외사업 환산손실 등에 따른 영업외비용 추이와 재무구조 영향에 대한 모니터링이 필요하다”고 짚었다.

3분기 당기순이익 80억원…전기 대비 흑자전환

CJ CGV의 실적은 꾸준히 회복세를 보이고 있다. 금융감독원 전자공시시스템에 따르면 CJ CGV는 올해 3분기 연결기준 매출 5470억원, 영업이익 321억원으로 집계됐다. 각각 전년 동기 대비 34.9%, 2.2% 증가한 규모다. 같은 기간 당기순이익은 80억원으로 전기와 비교했을 때 흑자전환했다.

CJ올리브네트웍스는 견고한 계열 수요 기반을 토대로 안정적인 이익창출력을 보였다. 지난 2021~2023년 평균 매출액은 6325억원, 상각전영업이익(EBITDA) 662억원으로 집계됐다. 자회사인 CJ 4D플렉스와 CJ올리브네트웍스 실적을 제외하더라도 극장 산업이 완만한 회복세를 보임에 따라 CJ CGV는 영업이익 흑자 기조를 보였다.

올해 3분기부터 본격적으로 실적에 편입된 CJ올리브네트웍스는 매출 1830억원, 영업이익 164억원을 기록했다. 대외사업 수주 확대 및 비용구조 개선을 통해 매출과 영업이익 모두 전년 동기 대비 성장했다. CJ올리브네트웍스는 대외사업 매출 확대를 통한 성장세를 지속하고 인공지능(AI)과 빅데이터를 활용해 CJ CGV와의 협력도 강화할 방침이다.

CJ CGV는 오는 4분기에도 할리우드 기대작 개봉과 기술 특별관 확대, CJ올리브네트웍스와의 시너지 창출을 통해 성장세를 이어 나갈 예정이다. 국내에서는 ‘글래디에이터 Ⅱ’, ‘위키드’, ‘모아나 2’ 등 할리우드 기대작들과 한국영화 ‘하얼빈’, ‘1승’이 4분기에 개봉한다. 이어프로야구나 e-스포츠 등과 같은 얼터 콘텐츠에 대한 생중계를 확대하고 컨세션 사업도 강화해 성장을 지속할 것으로 기대된다. CJ 4D플렉스에서는 천장까지 펼쳐지는 4면 ScreenX관 등 기술 진화를 이어가며 특별관을 늘려나갈 계획이다. 특별관 특화 콘텐츠 및 K-팝 아티스트와의 협업을 통한 오리지널 콘텐츠 라인업을 확대해 수익성도 강화할 예정이다.

박원우 한기평 연구원은 “향후 연결실체의 이익창출력 개선, 고금리 차입금 차환을 통한 금융비용 감소 등을 토대로 당기순이익 흑자 전환이 예상되는 2025년을 기점으로 손익 개선을 통한 자본확충 효과가 가시화될 것으로 본다”며 “금융비용, 투자지출 등의 소요자금에 대한 자체 현금흐름 대응능력이 점차 향상되면서 중기적인 관점에서의 내부 현금 유보 여력 제고와 재무안정성 개선이 가능할 것”이라고 전망했다.

[이 기사는 이데일리가 제작한 35회 SRE(Survey of credit Rating by Edaily) 책자에 게재된 내용입니다.]

![[포토]오언석 구청장 '경원선 지하화 추진협의회' 출범식 참석](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101263t.jpg)

![[포토]지드래곤, 출국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101253t.jpg)

![[포토]이력서 작성하는 어르신들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101012t.jpg)

![[포토] 전국시도교육감 총회장에서 시위하는 조합원들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112101008t.jpg)

![[포토]이재명 더불어민주당 대표, 소상공인들과 간담회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100813t.jpg)

![[포토]]인사 나누는 이재명 더불어민주당 대표-김동연 경기지사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112100709t.jpg)

![[포토] 저출산고령사회위원회, 인구전략 공동포럼](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112001106t.jpg)

![[포토]코스피 소폭 상승해 2480선 회복, 코스닥 '하락'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112001101t.jpg)

![[포토]잡(JOB) 다(多)](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24112000963t.jpg)